炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近日,轩竹生物科技股份有限公司(以下简称“轩竹生物”)向港交所递交上市申请,中金为其独家保荐人。此前,公司曾于2022年申请于科创板上市,经过两轮问询之后,上交所上市审核委员会在2023年3月决定暂缓审议,公司最终于2024年5月选择主动撤回科创板上市的申请。

此次冲击港交所,轩竹生物已摆脱0营收的尴尬处境,KBP-3571(安奈拉唑钠肠溶片)已成功步入商业化阶段。然而,质子泵抑制剂(PPI类药物)市场早已红海一片,成为减量市场。另外两款核心产品的市场前景同样不容乐观,市场中不乏已上市品种以及强力在研竞品。整体来看,轩竹生物接近商业化的在研管线存在典型的泛泛创新特征,公司未来的增长天花板或较低。

唯一商业化产品市场前景黯淡 赛道市场缩量且已有海量仿制药

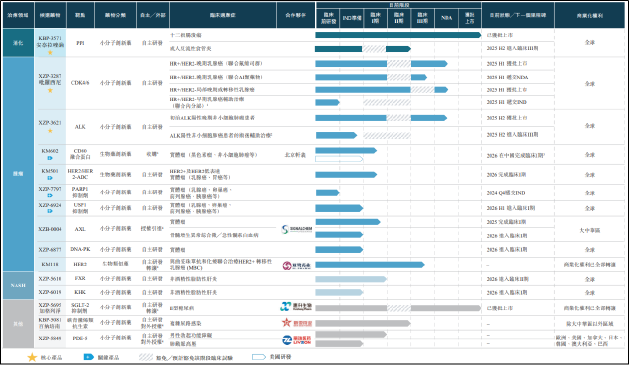

资料显示,轩竹生物聚焦消化、肿瘤及非酒精性脂肪性肝炎等领域,目前公司拥有由10多款创新药物组成的近20条在研管线,适应症涵盖消化系统疾病、肿瘤和非酒精性脂肪性肝炎(NASH)。其中,KBP-3571(安奈拉唑钠肠溶片)、XZP-3287(吡罗西尼)和XZP-3621为公司的核心产品。

KBP-3571(安奈拉唑钠肠溶片)是轩竹生物目前唯一一款商业化产品,2023年6月,KBP-3571用于治疗十二指肠溃疡的新药上市申请(NDA)获得批准,并从2024年初起被纳入国家医保目录。

从财务数据看,安奈拉唑钠肠溶片带来的收入及利润对于轩竹生物而言有些无足轻重,2023年全年公司仅收入2.9万元,2024年上半年收入1603万元。截至目前,轩竹生物仍处于持续亏损之中。2022年、2023年和2024年上半年,轩竹生物净亏损分别为5.12亿元、3.01亿元、1.11亿元。

同时,公司销售安奈拉唑钠产生的收入大部分源于四环集团的重叠分销商。需要说明的是,轩竹生物是四环医药孵化的创新药研发及产业化平台公司,截至最后实际可行日期,四环医药透过其间接全资附属公司轩竹医药及海南四环于轩竹生物全部已发行股本中拥有约56.47%权益。

新药上市初期利用集团渠道实现初步放量本是正常之举,但从市场前景看,安奈拉唑钠的未来不容乐观。目前,包含安纳拉唑钠在内,国内市场中的质子泵抑制剂(PPI类药物)的种类已多达七种。

其中口服PPI产品中一代产品奥美拉唑、泮托拉唑,二代产品艾司奥美拉唑已进入集采,价格降幅80%左右,进入集采后相应品种销售额均有不同程度下降,且其他未集采品种的单价也呈现下滑趋势。

同时,PPI类药物已存在大量的仿制药。据科创板二轮问询函回复公告显示,一代药物奥美拉唑获批上市的仿制药数量有133款;兰索拉唑有51款;泮托拉唑有35款。二代药物中的雷贝拉唑、艾司奥美拉唑仿制药数量也分别达到16款、17款。另据灼识咨询的资料,截至最后实际可行日期,市面上还有72款PPI候选仿制药处于生物等效性研究阶段。

从市场规模看,根据中康开思系统,“拉唑”类药物等级医院销售额在2022年同比大幅下滑,在2023年则同比继续显著下滑或基本持平。2019年,质子泵抑制剂样本医院市场规模约75亿元,2019年-2023年市场规模连续大幅下滑,2023年已降至26.1 亿元。减量红海市场,安奈拉唑钠肠溶片未来的商业化上限不言而喻。

在研管线未上市已深陷红海 战投方批量退出现金流濒临枯竭

另外两款核心在研管线的处境同样难言乐观。其中,CDK4/6抑制剂XZP-3287目前共有三个适应症处于临床阶段,分别为联合氟维司群用于二线治疗HR+/HER2-晚期乳腺癌;联合芳香化酶抑制剂(AI)类药物一线治疗 HR+/HER2-晚期乳腺癌;单药治疗既往多线内分泌治疗和化疗进展的HR+/HER2-晚期乳腺癌。

目前,CDK4/6抑制剂已成为治疗HR+/HER-2-乳腺癌的最大品种,2023年整体销售额超过100亿美元。就国内市场而言,全球首款CDK4/6抑制剂哌柏西利于2018年在国内上市,并于2022年首次纳入国家医保,礼来、诺华、恒瑞的同类产品也分别于2022年、2024年、2022年纳入医保。

由于CDK4/6抑制剂单药治疗药效有限,且根据礼来的阿贝西利的临床试验数据,联合治疗所延长的中位生存期以及达到的ORR均高于两个单药效果的简单加和,因而内分泌治疗联合CDK4/6抑制剂为目前的主流治疗方案,CDK4/6抑制剂至今尚无单药适应症获批。

从联合疗法的临床数据来看,XZP-3287表现平平,并未展示出极具竞争力的有效性数据。其中,XZP-3287联合AI类药物一线治疗HR+/HER2-晚期乳腺癌患者的ORR为51.4%,低于哌柏西利、阿贝西利、瑞柏西利;联合氟维司群药物二线治疗HR+/HER2-晚期乳腺癌患者的ORR为46.3%,低于阿贝西利。此外,除了XZP-3287之外,复创医药、嘉和生物、必贝特、贝达药业、正大天晴等公司的同类同适应症竞品也已处于申请上市或III期临床阶段。

另一款核心产品二代ALK酪氨酸激酶抑制剂XZP-3621与XZP-3287情况类似,尚未获批即已面临激烈的市场竞争。目前,中国已有8款ALK抑制剂获批治疗NSCLC,XZP-3621商业化进度排名显著落后。

从产品竞争力来看,XZP-3621虽对部分二代药物的耐药位点有效,但整体对于二代经治患者效果欠佳,仍为一款二代药物,而三代药物洛拉替尼已获批上市。针对ALK阳性晚期NSCLC一代经治患者,XZP-3621的客观缓解率与其他已上市二代产品较为接近,未展现出独特的竞争优势。

PD-1的经验证明,泛泛创新已很难得到市场的认可。折戟科创板之后,轩竹生物众多战略投资者已选择退出。2021年12月,轩竹生物进行了B轮投资,阳光人寿、晋江轩弘、陕西金瓯、江门倚锋、河北中冀、上海云锌等投资机构共计出资6.11亿元。

今年11月12日,阳光人寿将其持有的轩竹生物约3.6177%股权转让给海南四环,退出股东行列。2024年10月21日至2024年11月15日期间,河北中冀财、中银资本等部分B轮投资者与控股股东海南四环订立独立股权转让协议,总对价约7.546亿元,相关对价乃根据B轮投资者的投资额及8%的年回报率订立。

招股书显示,B轮投资者中除上海云锌之外,其余各方均已选择减持退出。截至2024年6月30日,公司账上现金仅为0.25亿元。战投方接连退出,现金流濒临枯竭,控股母公司四环医药的状况也并不乐观,难以持续为其输血。2023年,四环医药已陷入亏损,全年归母净利润-5402万元。