来源:牛钱网

导读

嘉宾介绍:许婷婷,中基宁波股份期现业务经理,拥有多年纯碱玻璃投研经验,深入产业链基本面研究,擅长通过套利交易把握市场机会。

核心观点:纯碱:对2025年整体评估下来,05合约不排除继续往下探成本线,除非高成本的产能和落后产能出清,否则明年依然承压运行。

玻璃:湖北心理价格可能在1100—1140之间,沙河在1200附近,短期内关注1200附近的支撑力度。如果后期湖北的产销走弱,可能会进行下一波降价,在1100—1140之间产业可能会偏向于接货。

正文

本文来自于12.08晚上“牛转钱坤”直播中关于玻璃纯碱

的分享内容。

【纯碱】

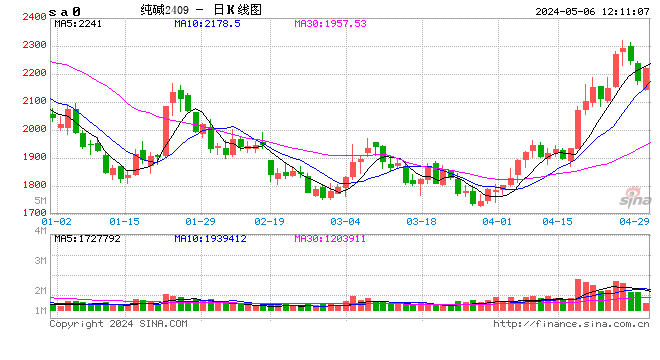

纯碱盘面经历了1~2个月的震荡行情,在本周三(12.04)空头主力增仓下跌,期现开始抛货,下游玻璃厂趁机冬储低价补库,在两方的配合下,期现成交放量,周三和周四两天预估出货将近8万多吨,基差整体走强。阿拉善地区的重碱从原来的01-400报价,走强到01-360,交割库仓单是01+10,走强到01+20~30。

这一轮低价补库之后,下一阶段盘面可能会交易期现负反馈,因为在下游补库阶段,基差不适合于期现商和贸易商重新囤货,所以后面的销售压力可能会倒逼碱厂降价,从而引发新一轮的下跌。所以我们现在主要关注上游的销售压力。

目前纯碱的库存结构来看,上游整体库存压力是偏高的,但是库存存在分化。主要是几家碱厂的库存压力比较大,集中在西北的盐湖坤发,西南的和邦,山东的海化,所以市场也比较担心他们会降价抛货。

中游主要是无风险套利,所以库存相对于往年是偏高的,但是整体没有压力,因为可以选择01,也可以选择移仓换月。所以对于01合约而言,目前比较关键的是交割压力。

下游库存是偏低的,而且是刚需补库,主要原因是光伏和浮法资金链比较紧张,所以刚需补库常备库存可能只有10—20天,年前可能会增加10天左右。

下游库存偏低不需要过分关注,因为这是一种主动行为(低库存策略),不是市场缺货导致的,另一方面对纯碱看法是偏悲观的,所以后期关注下游可能会出现超预期的补库行为,如果出现,可能是真正的利好或者正反馈出现的标志。

供应端情况来看,目前不少碱厂已经出现降负荷的情况,根据隆众数据统计,开工率大概是87.95%,每天过剩1万吨左右的重碱。

如果明年连云港110万吨产能投放,德邦的60万吨产能投放,供应压力会进一步增加。但是从目前的节点来看,碱厂的订单可以到月底,而且西北因为运输问题,运费也比较高,除了盐湖,其他碱厂的压力尚可。

明年重碱的平衡表来看,中性判断,江苏连云港2月中投产,碱厂按现有产能控制开工率85%附近,浮法日融平均16w,光伏平均9.8w,每月大概过剩20万吨的产能。所以明年的市场压力仍然很大。

乐观角度来看,如果碱厂开工下调至80%以下,静态供需可以达到平衡,但是高库存格局仍需要时间消化。

不同的碱厂心态也不一样,氨碱法成本最高,压力最大,可能会采取降低开工或者盘面套利来减缓成本压力。

联碱法成本在1300附近,随行就市,不排除氯化铵库存大,亏损严重而降低开工。天然碱成本最低的,可能会用低价来挤压市场。

对2025年整体评估下来,05合约不排除继续往下探成本线,除非高成本的产能和落后产能出清,否则明年依然承压运行。

【玻璃】

前期沙河产销比较火爆,上游抬价,对于整体的支撑尚存。周初上涨至1300附近,但是1300存在压力,升水湖北价格大概100元,对于湖北来说,可能会出现无风险套盘面机会。周后沙河产销回落,盘面大幅下跌。对标到湖北低价交割货的价格大概在1200附近。

玻璃今年供应端情况,今年日熔从峰值17.6万吨,降到现在的15.9万吨。如果按照今年的需求来看,15.9万吨的日熔是可以达到供需平衡状态的,但是目前玻璃的矛盾点也比较大,主要是各地库存情况比较分化。

沙河地区库存比较健康,而且外围有赶工单支撑,现货支撑比较强,而且玻璃厂的库存压力也比较小。

对于湖北来而言,整体处于成本和价格洼地,对后市比较悲观,可能对盘面的抛压比较大。而且美国反倾销行为导致国外的货源流入,短期对国内的市场有一定的冲击。如果湖北产销一直能维持在平衡状态,价格是维稳的,大概在1200有支撑。

对于明年的房地产来看,一致偏悲观。

不同工艺的玻璃厂心态也是不一样的。天然气(55%)冬季天然气涨价,预估成本1400— 1450,成本最高,压力最大。煤制气(26%)成本1200附近,煤价下移,成本或下行。石油焦(19%)成本最低,1000出头,低价挤压市场。

2024年玻璃厂利润持续压缩,资金链紧张,对房地产悲观预期下现货承压下行。01合约主要关注交割压力,湖北交割压力比较大,更偏向于下游等低价接货,包括冬储行为,市场都在等玻璃低价。

湖北心理价格可能在1100—1140之间,沙河在1200附近,短期内关注1200附近的支撑力度。如果后期湖北的产销走弱,可能会进行下一波降价,在1100—1140之间产业可能会偏向于接货。

目前玻璃的供需格局改善,如果库存能够持续去库,在宏观政策的主导下,市场信心可能会进一步修复,地产可能会止跌回升,从而带动玻璃利润的修复。

对于策略,对明年比较推荐05合约多玻璃空纯碱,做扩玻璃利润。从基本面角度看,明年纯碱新增170万产能投放,供增需减逻辑下05纯碱价格重心下移,玻璃若一直维持低利润亏损格局,明年日熔大概率下滑,新增复产线也会延迟,盘面本处于低估值,价格重心可能会上移。